2015年財報大概都公佈完畢了,又是來看看眾家公司表現如何的時候了。當然光看股東權益報酬率無法決定公司未來價值或股價未來的漲跌。僅能從過去的表現去推估未來的情況,如同每次都考90分以上的學生,要考壞的機率不高;就算考壞一次,再次拿高分的機率也相對高。因此長期股東權益報酬率高的公司,投資價值性也相對高。

雖然一般投資者喜歡用6年的股東權益報酬率當作一個篩選的期間,但是卡菲更進一步的都會找出十年表現好的公司。除了十年內通常有一次大的經濟循環,也經歷過好幾次的產品世代交替,如此情況下還能屹立不謠的公司,具備有較高的市場應變能力,投資風險也較低。以下就列出四種篩選條件下,值得注意的公司。

1、連續10年,每年ROE大於15

台灣上市櫃公司的資優生一共有27家。但其中立錡已被聯發科收購,將於今年4月底下市。其餘個股歷年來的經營表現亦多到投資者的認同。

2、連續6年,每年ROE大於15

許多投資者認為6年的ROE是巴菲特愛用的指標之一,篩選過後總共有37家。

3、近6年ROE平均大於15,且每年大於10

好學生偶爾也有出槌的時候,但是又不應該出槌的太嚴重,因此從平均以及每年的表現篩選,一共有71家呢~~

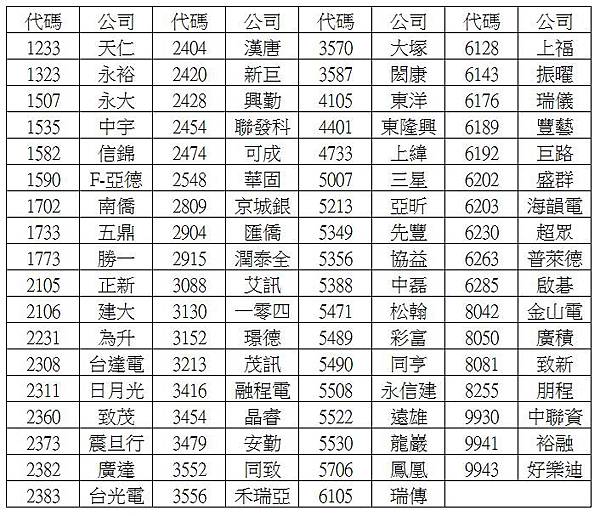

4、上市櫃未滿六年,但每年ROE大於15

這些公司屬於潛力股,未來有可能成為台股資優生的機會。篩選出來一共有73家,比較獨特的現象是裡面有許多F類股,共有27家。顯示這幾年許多海外 市場表現不錯的公司紛紛回台上市櫃。當然F類股有許多值得討論的地方,不過卡菲認為ROE只是一個重要的篩選條件,選出來的公司都必續進一步分析財報數據外,還必須多留意相關的市場和產業趨勢訊息。

簡單的四個標準總共選出208家,目前台股上市櫃公司約1620家左右,約佔了13.8%。不過仍有許多不錯的公司不在篩選的名單中,但能篩選出208家也比我的原始預期高很多,或許這也是台股這幾年表現不錯的主要因素。面對今年眾多不確定的總體經濟因素,體質好的公司將具備較高的景氣變化應變能力,亦可替股東持續穩定地獲利。

留言列表

留言列表